커버드콜ETF 사면 바보인 이유

최근에 '커버드콜'이라는 이름이 붙음 ETF가 많이 출시되고 있다.

커버드콜이 뭔가 하고 알아보니 대충 말하자면 기초상품을 추종하는 기본 개념에 그 기초상품의 콜옵션을 만들어서 매도하는 방식인데, 콜옵션을 매도한 금액으로 분배금을 줄 수 있고 그만큼 기초상품 지수 하락 시 콜옵션을 판매한 금액만큼 방어를 해줄 수 있으니 여러가지 장점이 있는 것 같아 내가 봐도 좋아보였다.

무엇보다 분배금이 굉장히 높았는데 웬만한 고배당주ETF보다도 높았다.

https://terms.naver.com/entry.naver?docId=72881&cid=43667&categoryId=43667

커버드콜

주식과 옵션을 동시에 거래하는 것으로, 주식을 보유한 상태에서 콜옵션을 다소 비싼 가격에 팔아 위험을 안정적으로 피하는 방식이다. | 외국어 표기 | covered-call(영어) | 주식을 보유한 상태에

terms.naver.com

커버드콜ETF는 대부분 최근에 탄생한 상품들이 많았는데 그중에서 그래도 오랫동안 운용되고 있는 상품인 TIGER200커버드콜ATM 상품을 알아보았다. 분배금은 작년 기준으로 무려 8.22%이다. 같은 기초지수 상품인 kodex200의 분배금은 아마도 2% 남짓 할 것이다.

하지만 모든 배당ETF의 총 수익률은 '매매수익+배당수익' 인 것을 꼭 기억해야 한다. 배당수익이 높더라도 종목 수익률이 마이너스라면 총 수익률도 별로일 수가 있다.

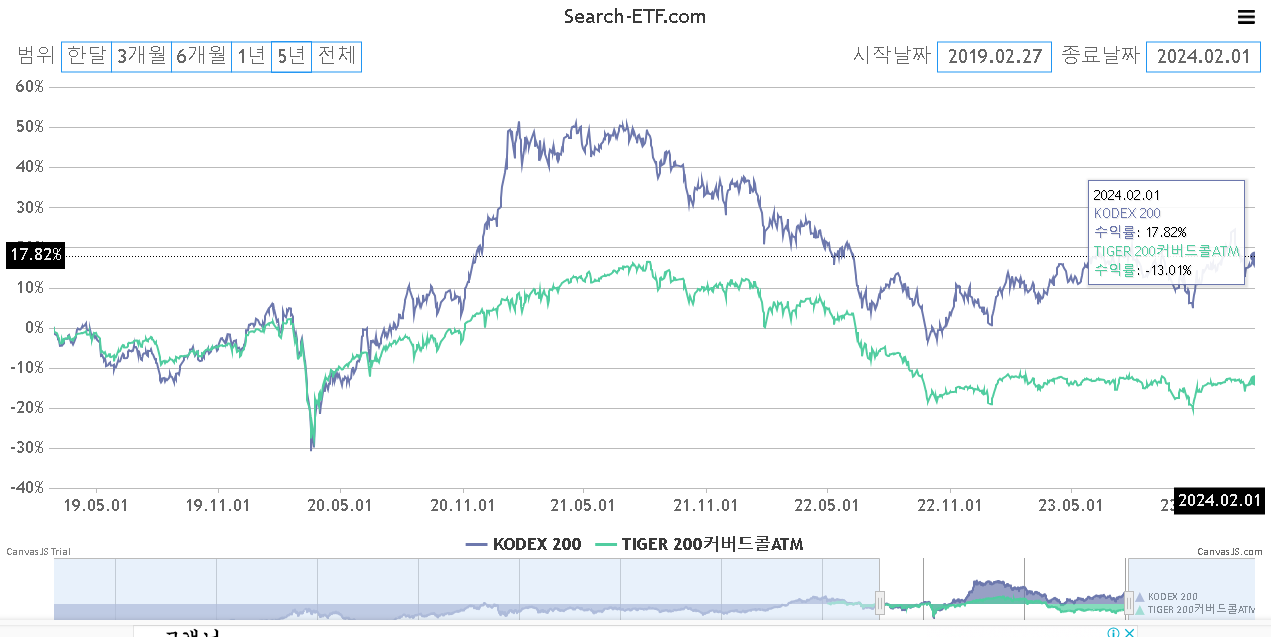

TIGER200커버드콜ATM ETF와 KODEX200의 최근 5년간 비교해 보았다.

최근 5년간 kodex200의 수익률은 17.82%이고, TIGER200커버드콜ATM의 수익률은 -13.01%이다. 매매수익률이 kodex200이 30% 이상 높다.

하지만 커버드콜은 배당이 높지 않은가. 배당수익률로 따져보면 kodex200은 약 10%(2%x5년), TIGER200커버드콜ATM은 40%(8%x5년)으로 TIGER200커버드콜ATM이 30%이상 높다.

결론적으로 총 수익률은 둘이 또이또이인 것이다.

그런데 kodex200의 수수료는 연0.15%이고 TIGER200커버드콜ATM의 수수료는 연0.38%로 kodex200의 수수료가 두배 이상 저렴하다. 게다가 국내주식ETF는 매매차익이 비과세인데, 분배금은 배당소득세를 내야 하지 않는가!!

완벽한 KODEX200의 승리이다.

커버드콜 전략은 지속적으로 상승하는 종목보다는(상승할 시에는 콜옵션에서 손해를 본다) 횡보하는 종목에서 더 유리한 방식이라고 하는데, 전형적인 횡보종목인 코스피에서 이런 결과가 나오다니.. 실망이다.

참고.

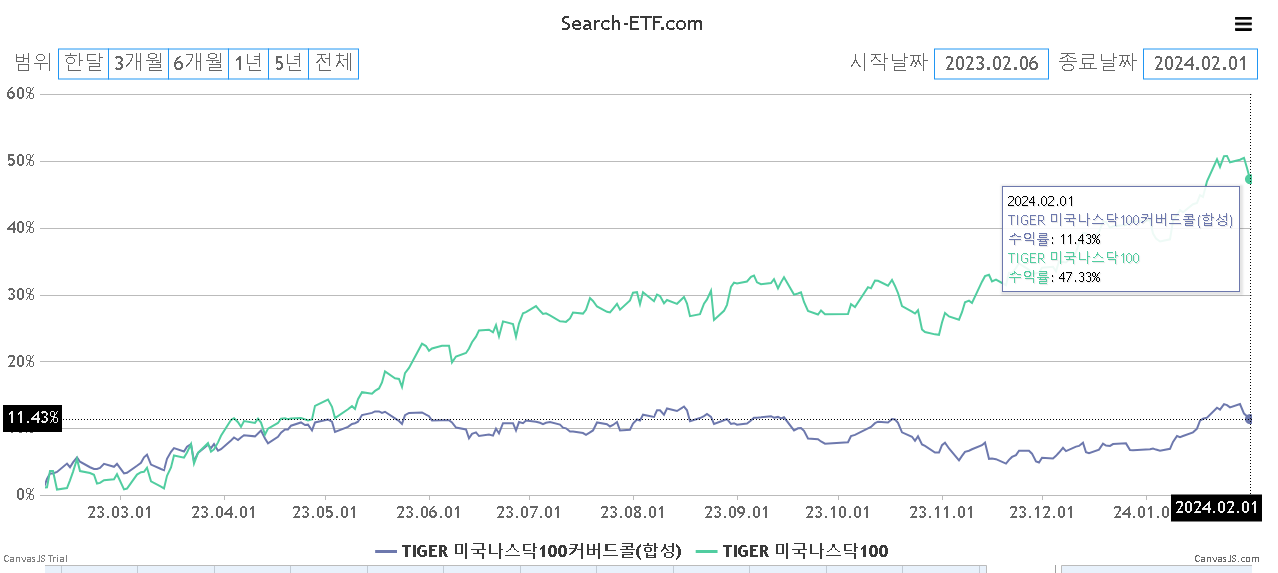

다른 커버드콜 상품을 비교해봐도 결과는 마찬가지였다.

커버드콜 중에서 나름 유명하다는 TIGER미국나스닥100커버드콜ETF인데 이건 더 심했다. 우상향하는 종목에서는 커버드콜이 힘을 못낼 수밖에 없는 구조인데, 그래도 이건 좀 심하다 싶다. 수익률이 1년사이에 무려 35% 차이... 분배금을 작년 기준 11.54% 주긴 했는데 수익률이 저러면 다 무슨소용인가.. 수수료와 세금까지 따진다면 정말 눈물이 날만한 비교결과이다.